Corporate Finance

Minibond

Che cosa sono i minibond?

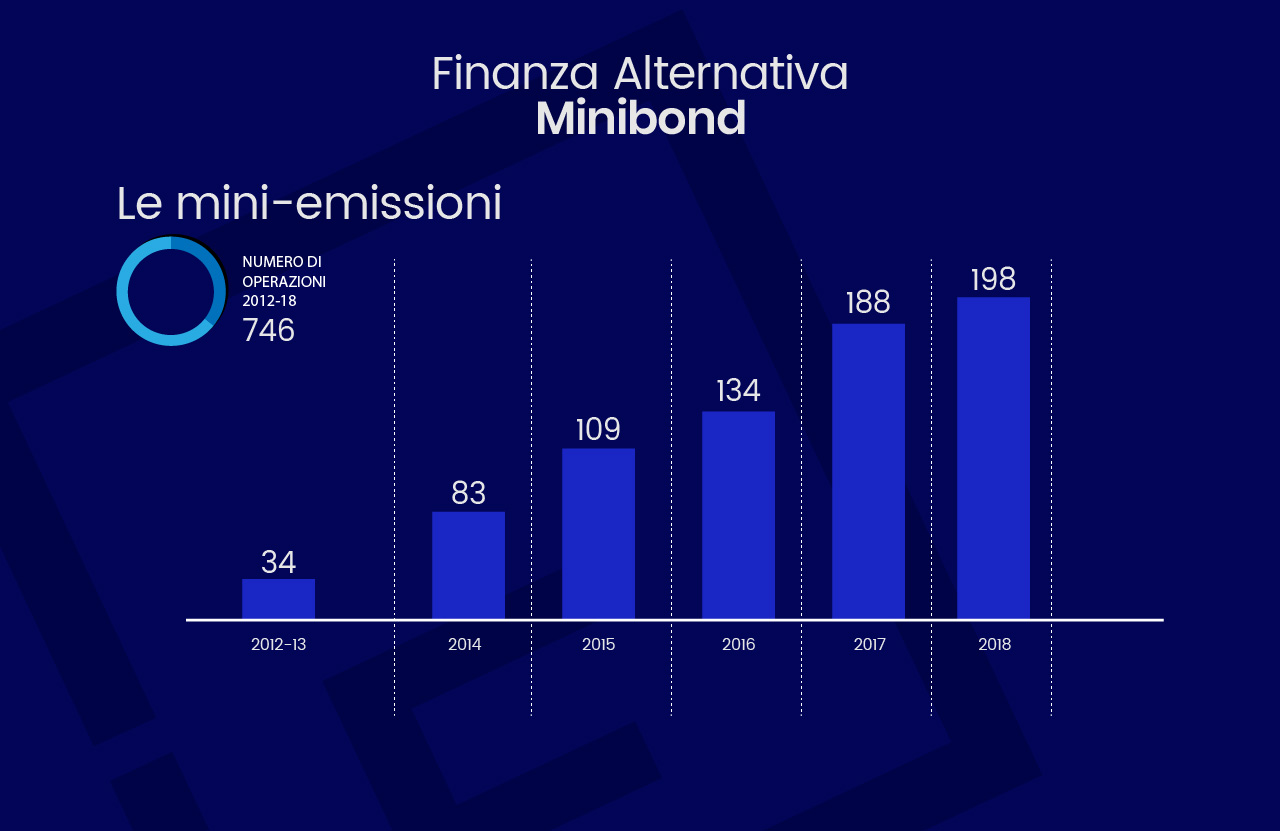

I minibond sono prestiti obbligazionari di importo inferiore a 50 milioni di euro introdotti in Italia con l’entrata in vigore del “Decreto Sviluppo” e del “Decreto Sviluppo Bis” a partire dal 2012. Si tratta di strumenti obbligazionari di finanza alternativa con i quali le aziende non quotate reperiscono le risorse finanziarie necessarie a finanziare i propri programmi di investimento senza ricorrere al credito bancario.

Chi può emettere i minibond?

I minibond sono emessi da società di capitali e cooperative – diverse dalle banche e dalle micro imprese – non quotate su listini aperti agli investitori privati, con fatturato superiore a 2 milioni di euro o con almeno 10 dipendenti.

Gli attori del processo di emissione dei minibond

I soggetti coinvolti nel processo di emissione dei minibond sono:

- emittente, l’impresa che emette minibond in cambio di un prestito

- “advisor”, soggetto che assiste l’emittente nello svolgimento delle attività preliminari all’emissione dei minibond

- consulente legale, soggetto che affianca l’advisor nello svolgimento degli adempimenti normativi e regolamentari necessari al collocamento

- “arranger”, soggetto che assiste l’emittente nella strutturazione del minibond e nel collocamento presso gli investitori

- investitori, i soggetti che sottoscrivono i minibond

- società di revisione, che certificano i bilanci dell’emittente

- agenzie di rating autorizzate, che intervengono nel caso in cui l’emittente decide di dotarsi di un rating per la sua emissione

- Borsa Italiana, che interviene nel caso in cui l’emittente decide di quotare i propri titoli presso il segmento professionale ExtraMOT PRO3

Gli elementi caratteristici dei minibond

I minibond sono prestiti obbligazionari i cui principali elementi caratteristici sono:

- ammontare o valoredell’emissione

- durata dell’emissione compresa in media tra tre e sette anni

- tasso di interessecorrisposto tramite cedola

- modalità di rimborso

- rendimento, composto dall’interesse più il guadagno in conto capitale o “capital gain”

- covenant, specifiche clausole contrattuali a tutela degli investitori

Le fasi del processo di emissione dei minibond

Le fasi del processo di emissione dei minibond sono:

- fase preliminare di studio, analisi e verifica

- fase di strutturazione del prestito e redazione dell’information memorandum

- fase di ricerca degli investitori e collocamento dell’emissionedei minibond

- eventuale fase di quotazionedei minibond

Chi può investire in minibond?

Gli investitori istituzionali

La sottoscrizione di minibond è riservata a investitori istituzionali professionali (per esempio banche, intermediari finanziari, fondi pensione e società di assicurazioni, SGR, fondi di “private debt”, società veicolo o SPV) e ad altri soggetti qualificati (che rispettano determinati requisiti di patrimonio ed esperienza professionale), compresi gli investitori che possono accedere alle piattaforme di equity crowdfunding.

Le tipologie di minibond

I minibond possono assumere diverse forme: si parla di “basket bond” per indicare operazioni di cartolarizzazione realizzate mediante la sottoscrizione o l’acquisto di minibond da parte di una società veicolo (SPV), di “project” o “infrastructure bond” se a essere finanziate sono infrastrutture e opere di pubblica utilità, di “social bond” se si rivolgono ad attività no profit e “green bond” se sostengono progetti che hanno un impatto positivo per l’ambiente.

Contatta l'ufficio di IMPRESA FUTURO

Se desideri avere maggiori informazioni su tutti i nostri servizi,

compila il form e inviaci la tua richiesta.

Un nostro consulente ti contatterà al più presto.